Брать ипотеку или ждать и копить - «Недвижимость»

Jacobson 16-07-2016, 12:28 1 004 НедвижимостьЭта тема - квартирный вопрос (который испортил москвичей согласно Булгалкову) актуальна и для меня лично, так что это не просто теоретические выкладки и посты.

Передо мной стоит задача (в глазах жены) – когда будем покупать квартиру? Я попытаюсь моим читателям в цифрах объяснить то, что я ей объяснил на словах: мою инвестиционную стратегию.

Сначала о задаче: мы живем в маленькой студии, но хотим двухкомнатную в том районе, котором мы живем…

Разница составит больше, чем стоимость студии, так что сумма немаленькая и дилемма проста до безобразия: брать ипотеку или ждать и копить.

Только чего и сколько ждать?

Надежда должна быть чем-то подкреплена.

Это дилемма усложняется ежедневными новостями в стиле: Недвижимость будет только расти в цене из газет и статей, проплаченных девелоперами. Но я читаю эти статьи: В июне столица обновила абсолютный рекорд по числу реализуемых квартир в новых домах.

Одновременно снизились и цены За последний год средневзвешенная цена 1 кв. м в столичных новостройках упала на 11,5% и достигла 142,2 тыс. руб., указывают риелторы. Полугодовое падение составило 3,9%, сильнее всего новостройки подешевели на западе столицы, говорится в пресс-релизе.

«Порядок цен в 80–100 тыс. руб. за 1 кв. м в Москве еще год назад встречался в единичных проектах. Сегодня это уже не редкость. Таким образом, у покупателей появился уникальный шанс приобрести квартиру в столице по подмосковным ценам», — заявила директор департамента управления проектами «Метриум Групп» Анна Соколова.

Снижение цен может быть частично связано со скидками, которые застройщики предлагают покупателям, считают риелторы. В настоящий момент квартиры с дисконтом продаются в 50% новых проектов Московского региона. Это пока только в Москве, в СПБ еще спокойнее, но уже начинаются скидки. Или вот еще новость: Строительный сектор в мае продолжил отвесное падение, ускорив его до рекордных темпов. Как сообщил в четверг Росстат, объем выполненных за месяц строительных работ сократился в годовом выражении на 9%.

Месяцем ранее, в апреле, падение составляло 5,9%, в марте - 1,4%. Строительство пробило "дно" кризиса - то есть уровни июля-августа 2015-го года, еще в апреле, рассказывает ведущий эксперт "Центра развития" ВШЭ Николай Кондрашов, в мае же оно упало ниже уровней кризиса 2009-го года. Скажете, налетай и покупай, когда подешевело.

Но, я подожду еще немного. Почему?

Ответ есть в книге лауреата Нобелевской премии по экономике Роберта Шиллера «Иррациональный оптимизм». В ней очень много интересного про недвижимость и фондовый рынок в США с подробным анализом. Перечислять все хитрости и умные вещи оттуда бессмысленно. Я лучше вам покажу одну из них на российском рынке.

Итак, начнем расчеты.

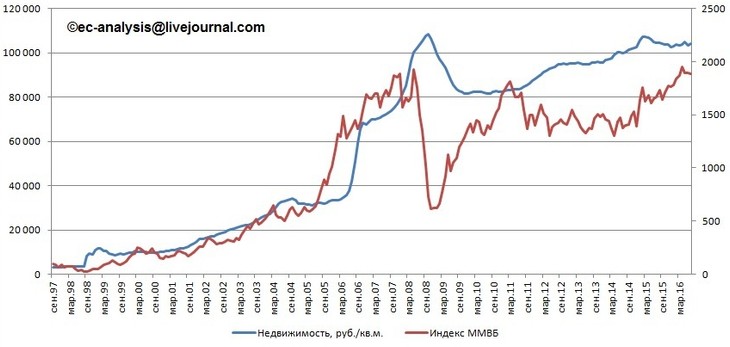

Перед Вами график стоимости квадратного метра вторички в СПб под данным Бюллетеня недвижимости и Московской Биржи: Недвижимость с сентября 1997 года прибавила в цене больше, чем акции из-за фундаментальной недооценённости со времен Советского Союза и отсутствия ипотечного кредитования.

Перед кризисом 2008 года недвижимость достигла своей «нормальной цены» в условиях рыночной экономики. Как видим, цена на квартиры восстановилась только в 2015 году после падения. Таким образом, и фондовый рынок и рынок недвижимости в настоящее время находятся на своих пиках, как перед кризисом в 2008 году.

А причем здесь Шиллер, спросите Вы? А при том, что цены на «заветный угол» следуют за ценами акций с лагом до года. В США этот лаг – около года. Давайте поближе посмотрим период перед кризисом 2008 года: Итак, пик на фондовом рынке по индексу ММВБ был зафиксирован в мае 2008 года и достиг отметки 1925,24, а потом рухнул, как подкошенный до 611,32 в ноябре 2008 года или в 3 раза за полгода!!! Молниеносный кризис. Что же было с ценами на квадратные метры?

Они росли, несмотря ни на что – со 100 245,8 руб./кв.м. до 108 614,1 руб./кв.м в октябре 2008 года! Т.е. почти в пик кризиса: акции на дне, а недвижимость на высоте. А потом начинается ровно наоборот: акции растут, а недвижимость падает.

Пик падения цен на недвижимость был в декабре 2009 года – 81 468,90 руб./кв.м. Т.е. разница составила чуть более года по сравнению с фондовым рынком. Таким образом, мы вычислили лаг в год на российском рынке. Такое же отставание цен и в США! Эти данные были получены за огромный промежуток времени в США, и не один кризис, как у нас. Но, как видим, схема одна и та же. Это связано с тем. что на фондовом рынке люди бросаются в панику сразу, а с недвижимостью могут повременить и поддержать. Такого терпения хватает ровно на год…

А потом цены падают, как и во всей экономике. Фондовый рынок сейчас еще растет, поэтому недвижимость может расти, а, может, и нет в связи с тем, что деньги и народа заканчиваются в связи с ежегодной предновогодней паникой и ростом доллара – и панической скупкой недвижимости каждый раз.

Этот кризис для России не похож на предыдущий: у него много пиков, а когда начнется падение? Это зависит от мировой конъюнктуры и цен на нефть. Еще один момент, который бы я хотел отметить – это то, что недвижимость в реальных ценах практически не растет, а если растет, то ненамного. Это данные более, чем за 100 лет по США.

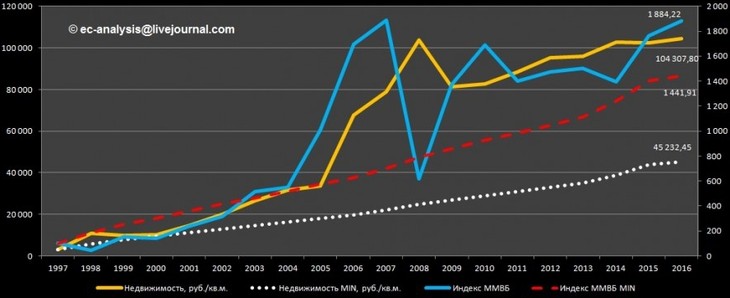

Что это означает? Так то, что цены на недвижимость растут со скоростью самой инфляции на долгосрочном промежутке. Когда-то цены взлетают, когда-то падают, но рост цен укладывается в инфляцию. Поэтому на графике цен я решил добавил еще по одной линии, так называемой минимальной линии. Как она получается? Я взял значения на конец 1997 года по стоимости квадратного метра и индекса и индексировал их на официальную инфляцию. Т.е. минимальные цены – это цены, приведенные к 1997 году!

Если честно признаться, я не ожидал таких результатов: Акции в пик кризиса 2008 года упали ниже, чем уровень 1998 года и это при условии, что не было никакого дефолта, а так полгода плохая погода. А цены на недвижимость и близко не подошли к минимуму…

Сейчас, вообще, дикая ситуация: текущее значение индекса – 1884,22, а минимальное значение – 1 441,91, т.е. падение рынка на 30% будет означать 1998 год! Спросите почему такое безобразие? Или нет ли ошибки в расчетах? Я перепроверил 2 раза – ошибки нет. Всё дело в том, что российский рынок акций катастрофически недооценен – на 2-м месте в мире по дешевизне. Не мудрено, что крупнейшая газовая компания в мире Газпром, стоит как Uber приложение в телефоне. Это вообще нормально?

Отошли от темы. А что же со «смешными метрами»? А метры так сильно не падают, но в прошлые тяжелые времена 2008 года упала на 21,44%. Это средняя температура по больнице, а конкретные предложения отличаются. Так что года через 2, если недвижимость упадет на 20 и более %, а мои активы подрастут, то я смогу на часть из них, улучшить свои жилищные условия. Так что, вот такая у меня стратегия.

А Вы думайте сами, решайте сами и берите ипотеку под 16% - это надежнее…

Источник: ec-analysis.livejournal.com